Налоговая информирует

Вниманию налогоплательщиков – физических лиц!

24 октября 2024 года Межрайонная ИФНС России №4 по Алтайскому краю проводит «День открытых дверей по информированию граждан по вопросам исполнения налоговых уведомлений, направленных в 2024 году»

В рамках мероприятия всем желающим будут предоставлены услуги:

- по бесплатному информированию граждан о порядке исчисления и сроках уплаты имущественных налогов;

- о возможности подключения к бесплатному СМС(Е-mail)-информированию о наличии (отсутствии) задолженности по уплате налогов;

- о возможностях подключения к Интернет-сервису «Личный кабинет налогоплательщика для физических лиц»;

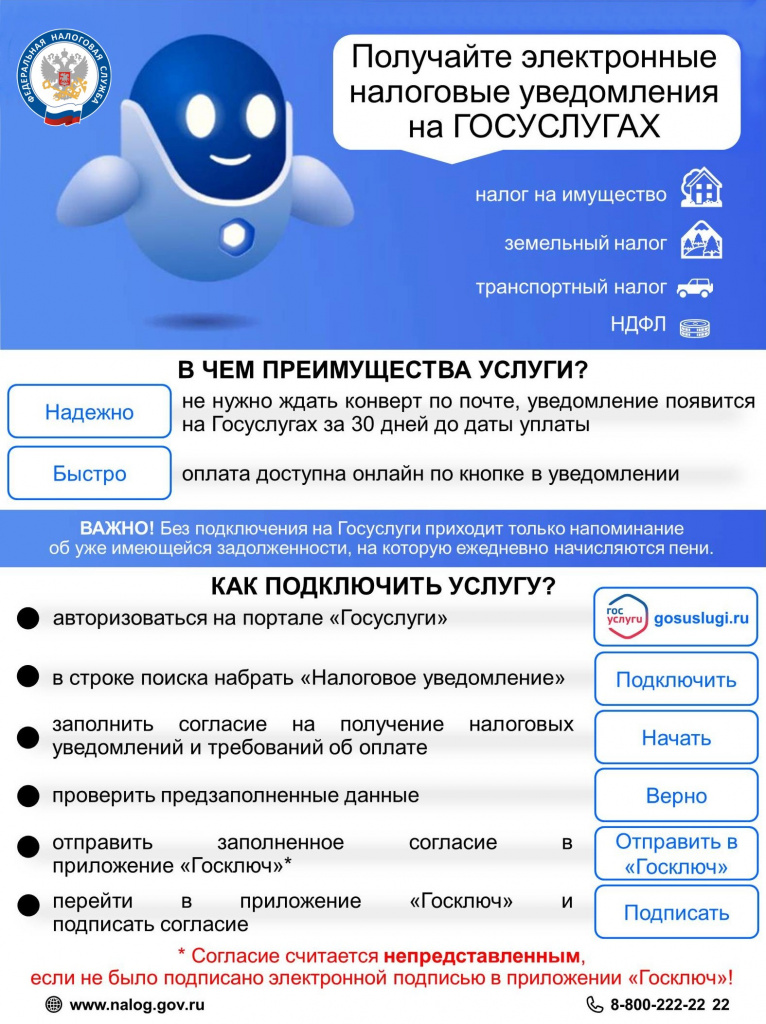

- о возможности получения документов от налоговых органов через Личный кабинет Портала Госуслуг.

День открытых дверей будет проводиться:

- в Центральном офисе инспекции по адресу:

г.Новоалтайск,ул.Анатолия, д.7, с 09.00 до 20.00;

- в территориальных обособленных рабочих местах инспекции по адресам:

-г.Заринск, проспект Строителей, д.20/1, оперзал, с

09.00 до 18.00;

-р.п.Тальменка, ул.Вокзальная, д.14,

каб.206, с 08.00 до 17.00;

-г.Камень-на-Оби, ул.Красноармейская,

д.50, оперзал, с 09.00 до 18.00;

-с.Павловск, ул.Пионерская, д.4, каб.№1, с 09.00 до 18.00;

-р.п.Благовещенка, ул.Кирова, д.68, каб.№5, с 09.00 до 18.00;

-г.Славгород, ул.Крупской, д.185, оперзал, с 09.00 до 18.00.

ТОП-вопросов от жителей края по имущественным налогам

В Алтайском крае идет рассылка уведомлений на уплату налогов на имущество, транспорт и землю за прошлый год. В текущем году их получат 950 тыс. человек на общую сумму 4,4 млрд. рублей. Это на 5,6% больше, чем годом ранее. УФНС России по Алтайскому краю публикует ответы на самые популярные вопросы налогоплательщиков об уплате налог на имущество, транспорт и землю.

1. Моей соседке налоговое уведомление почтальон принес. А мне не приходит не по почте, не в Личный кабинет. Почему?

Налоговые уведомления не направляются по почте в следующих случаях:

-при наличии налоговой льготы, налогового вычета, иных установленных законодательством оснований, полностью освобождающих владельца объекта налогообложения от уплаты налога;

- при согласии налогоплательщика получать уведомление на Госуслугах

-при наличии переплаты в сумме большей, чем сумма начислений;

-если общая сумма налогов, отражаемых в налоговом уведомлении, составляет менее 300 рублей.

В остальных случаях уведомления должны поступить к жителям края до 1 ноября. Если этого не произошло, налогоплательщику целесообразно обратиться в налоговый орган либо направить информацию через личный кабинет налогоплательщика или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

2.Слышал, что расширился список льготников по имущественным налогам. Как узнать, кто в него вошел?

Действительно, в этом году расширены категории налогоплательщиков, которым предоставлена льгота по налогу на имущество. В связи с вступлением в силу Федерального закона от 08.08.2024 №259-ФЗ, от уплаты налога на имущество освобождены лица, принимающие (принимавшие) участие в СВО, и члены их семей. К членам семей участников СВО относятся: супруг (супруга); несовершеннолетние дети; дети старше 18 лет, ставшие инвалидами до достижения ими возраста 18 лет; дети в возрасте до 23 лет, обучающиеся в образовательных организациях по очной форме обучения; лица, находящиеся на иждивении.

Льгота предоставляется в беззаявительном порядке на основании сведений, полученных налоговым органом в рамках межведомственного взаимодействия, в отношении одного объекта налогообложения каждого вида (квартиры или комнаты; жилого дома или части жилого дома; гаража или машино-места). Льгота предоставляется за календарный год независимо от периода участия в течении года специальной военной операции. Например, если военнослужащий участвует в СВО 1 месяц, льгота будет предоставляться за полный год

3.Знаю, что срок уплаты имущественных налогов – 1 декабря, но в этом году это воскресенье. Если оплачу в понедельник - 2 декабря, то опоздаю и мне придется платить пеню?

Согласно Налогового Кодекса Российской Федерации, в случае, если последний срок уплаты (1 декабря) выпадает на выходной день, то последним днем уплаты налога является следующий за ним первый рабочий день. Т.е., при оплате имущественных налогов в этом году – 2 декабря – пеня начисляться не будет.

4. В моем уведомлении неверно указан срок владения имуществом, сделают ли мне перерасчет?

Если вы обнаружили в уведомлении неверные данные, обратитесь в налоговый орган (лично, по почте, через «Личный кабинет физического лица» либо сервис «Обратиться в ФНС России» на сайте ФНС). Налоговая инспекция направит уточняющий запрос в регистрирующий орган и при наличии правовых оснований сделает перерасчет. Обратите внимание: обязанность по уплате налога не зависит от периода фактического использования, а от периода регистрации имущества.

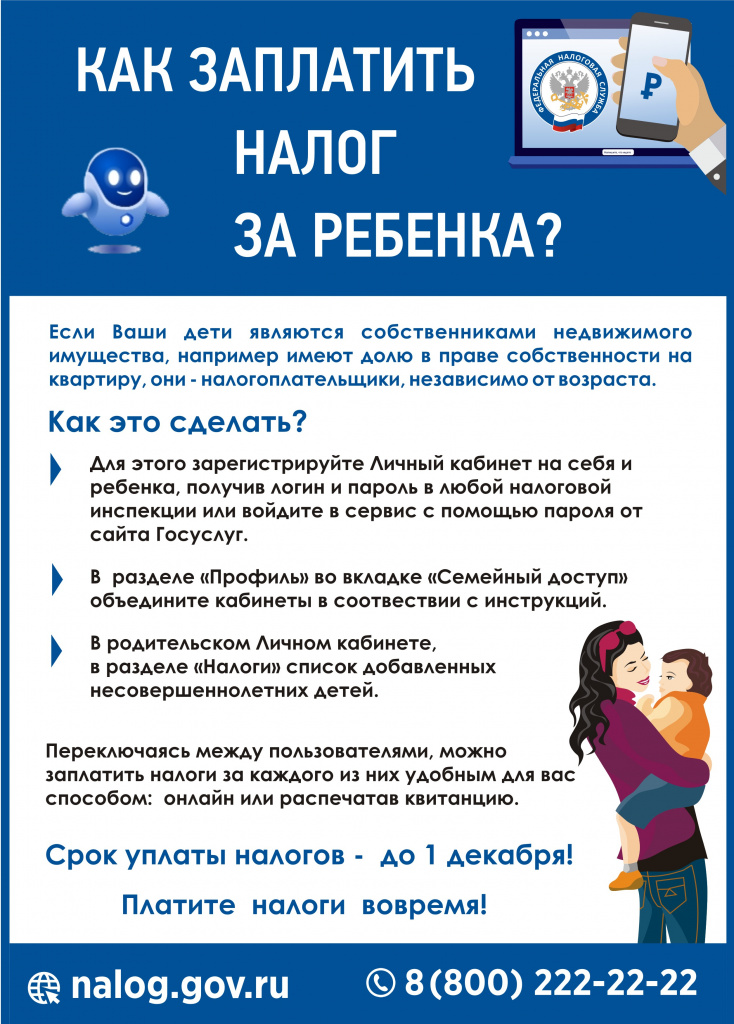

5. Кто должен уплачивать имущественные налоги, если собственником имущества является ребенок?

Плательщиками налога на имущество физических лиц признаются собственники объектов имущества, признаваемого объектом налогообложения, независимо от их возраста. Если собственниками имущества являются несовершеннолетние дети, то обязанность по уплате имущественного налога исполняют их законные представители: родители, усыновители, опекуны и попечители.

Более подробную информацию можно узнать на промо-странице сайта ФНС России «Налоговое уведомление 2024 года» (https://www.nalog.gov.ru/rn77/promo/nu24/) или по телефону Единого контакт-центра ФНС России: 8 800 – 222-22-22.

Важно знать: Документы с визуализацией электронной подписи можно получить в Личном кабинете налогоплательщика

У пользователей сервиса «Личный кабинет налогоплательщика для физических лиц» появилась возможность формирования справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов и сведений об открытых банковских счетах с визуализацией усиленной квалифицированной электронной подписи руководителя налогового органа.

Возможность получить их через «Личный кабинет» значительно упрощает процедуру оказания этих услуг. Сформированные таким образом документы имеют такую же юридическую силу, как и бумажный документ, подписанный должностным лицом налогового органа.

Для получения данных документов через сервис нужно во вкладке «Каталог обращений» перейти в раздел «Запросить справку (документы)» и выбрать необходимый запрос. Проверить сформированное заявление и отправить в налоговый орган, подписав его неквалифицированной электронной подписью, которая оформляется бесплатно в личном кабинете. Для генерации подписи требуется зайти в раздел «Профиль» сервиса и последовательно перейти «Настройки профиля» – «Электронная подпись». Затем - придумать пароль и сгенерировать подпись.

Документы поступят в «Личный кабинет налогоплательщика» в формате PDF с визуализацией УКЭП, откуда их можно будет скачать в электронном виде и распечатать при необходимости для предъявления по месту требования.

На сайте ФНС России размещена промостраница «Налоговое уведомление 2024 года»

На официальном сайте Федеральной налоговой службы РФ размещена промостраница «Налоговое уведомление 2024 года», которая поможет разобраться гражданам в вопросах, касающихся налоговых уведомлений.

Промостраница содержит разъяснения по типовым вопросам - жизненным ситуациям:

· что такое налоговое уведомление, как его получить и оплатить;

· основные изменения в налогообложении имущества физлиц по сравнению с прошлым годом;

· как проверить налоговые ставки и льготы, указанные в уведомлении;

· как воспользоваться льготой, не учтенной в налоговом уведомлении;

· что делать, если налоговое уведомление некорректное;

· что делать, если налоговое уведомление не получено.

До конца октября налоговые уведомления будут направлены гражданам по почте заказными письмами или размещены в личном кабинете налогоплательщика на сайте ФНС России и в личном кабинете на едином портале государственных и муниципальных услуг, если налогоплательщик пользуется этими сервисами.

При этом налоговые уведомления не направляются по почте в следующих случаях:

· при наличии налоговой льготы, налогового вычета, иных установленных законодательством оснований, полностью освобождающих владельца объекта от уплаты налогов на имущество;

· если общая сумма налогов, отражаемых в налоговом уведомлении, составляет менее 300 рублей. Исключение - отправка уведомления в календарном году, по истечении которого утрачивается возможность его направления налоговым органом;

· если налогоплательщик является пользователем личного кабинета налогоплательщика и при этом не направил в налоговый орган уведомление о необходимости получения налоговых документов на бумаге;

· если налогоплательщик направил в налоговый орган уведомление о необходимости получения документов в электронной форме через личный кабинет на едином портале государственных и муниципальных услуг.

В иных случаях при неполучении до 1 ноября налогового уведомления налогоплательщику целесообразно обратиться в налоговый орган либо направить информацию через «Личный кабинет налогоплательщика» или через сервис «Обратиться в ФНС России» на сайте www.nalog.gov.ru.

Налогоплательщик вправе получить налоговое уведомление на бумажном носителе в любом налоговом органе либо через МФЦ на основании заявления о выдаче налогового уведомления.

Оплатить исчисленные налог на имущество, а также земельный и транспортный налоги необходимо не позднее 2 декабря 2024 года.

Проверьте свои объекты налогообложения в Личном кабинете

В сентябре налоговые органы приступят к массовой рассылке налоговых уведомлений на уплату имущественных налогов за 2023 год и рекомендуют пользователям интерактивного сервиса "Личный кабинет для физических лиц" официального сайта ФНС России проверить актуальность данных о своих объектах налогообложения: земельных участках, транспортных средствах, квартирах, дачах и другой недвижимости.

В случае обнаружения некорректной информации в характеристиках имущества, наличии записи об имуществе, которого нет, отсутствии информации об объектах налогообложения, необходимо направить соответствующее сообщение в налоговые органы.

Это можно сделать через Личный кабинет в разделе «Имущество» "Обращения", выбрав наиболее подходящую тематику.

Для получения доступа к сервису необходимо лично обратиться в любой налоговый орган либо в офис МФЦ с документом, удостоверяющим личность.

Пользователи Единого портала государственных и муниципальных услуг, подтвердившие свою учетную запись, могут самостоятельно авторизоваться в Личном кабинете на сайте налоговой службы (www.nalog.gov.ru).

Доступна для скачивания мобильная версия Личного кабинета - приложение "Налоги ФЛ".

В числе первых налоговые уведомления в электронном виде получат пользователи Личного кабинета – без дублирования на бумажном носителе.

Остальные налогоплательщики – почтой по месту жительства до 1 ноября текущего года.

Личный кабинет также позволяет и уплатить налоги.

Налоговая служба уделяет большое внимание развитию и расширению электронного документооборота с налогоплательщиками. С целью повышения качества оказания государственных услуг при рассылке налоговых уведомлений настоятельно рекомендуем гражданам:

- использовать ЛК ФЛ для получения уведомлений в электронном виде и онлайн - оплаты налогов.

- проверить актуальность получения документов от налогового органа в электронном виде (раздел «Настройки профиля»/«Уведомления»).

О профессиональных налоговых вычетах по налогу на доходы физических лиц

Индивидуальные предприниматели (ИП) при исчислении налоговой базы по налогу на доходы физических лиц имеют право на получение профессионального налогового вычета в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов, но не более суммы таких доходов от осуществления предпринимательской деятельности.

При этом состав указанных расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно. К расходам налогоплательщика относятся также суммы налогов, предусмотренных законодательством о налогах и сборах для видов деятельности, указанных в статье 221 Налогового Кодекса РФ (далее – Кодекс), за исключением налога на доходы физических лиц, начисленные либо уплаченные им за налоговый период в установленном законодательством о налогах и сборах порядке, а также суммы страховых взносов на обязательное пенсионное страхование, страховых взносов на обязательное медицинское страхование, начисленные либо уплаченные им за соответствующий период.

ИП исчисляют налоговую базу по итогам каждого налогового периода на основе данных учета доходов и расходов и хозяйственных операций в порядке, определяемом Минфином России. Указанный порядок учета доходов и расходов и хозяйственных операций утвержден приказом Минфина России и МНС России от 13 августа 2002 г. № 86н/БГ-3-04/430 (далее – Порядок).

Согласно подпункту 1 пункта 47 Порядка, к прочим расходам, связанным с осуществлением предпринимательской деятельности, также в том числе относятся суммы налогов и сборов, предусмотренных законодательством о налогах и сборах, уплаченных за отчетный налоговый период, за исключением налога на доходы физических лиц, налога на имущество физических лиц, уплаченного за имущество, непосредственно не используемое для осуществления предпринимательской деятельности, а также налогов, перечисленных в статье 270 Кодекса.

Таким образом, действующие положения Кодекса и Порядка не препятствуют ИП учесть в составе профессионального налогового вычета по налогу на доходы физических лиц суммы земельного налога, уплаченные в отношении земельных участков, непосредственно используемых индивидуальным предпринимателем для целей получения доходов от предпринимательской деятельности.

Более подробную информацию можно получить на сайте ФНС России www.nalog.gov.ru или по телефону Единого Контакт-Центра 8-800-2222-222.

Госпошлина за повторную выдачу свидетельства ИНН отменена

С 8 августа 2024 года в связи с принятием Федерального закона № 259-ФЗ повторная выдача свидетельства о постановке на учет в налоговом органе будет бесплатной.

Ранее за выдачу дубликата свидетельства взималась государственная пошлина в размере 300 рублей.

Для повторного получения Свидетельства можно обратиться с Заявлением о постановке на учет по форме № 2-2-Учет (далее – Заявление) в любой налоговый орган, обслуживающий физических лиц, а также отделение МФЦ или направить по почте заказным письмом.

К Заявлению нужно приложить копии документов, удостоверяющие личность физического лица и подтверждающие регистрацию по месту жительства (пребывания).

Выдача Свидетельства осуществляется в течение пяти рабочих дней со дня получения налоговым органом указанного Заявления, поданного физическим лицом при личном посещении налогового органа или направленного по почте заказным письмом.

Напомним, что получить свидетельство можно с помощью сервиса «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России www.nalog.gov.ru Для этого нужно направить запрос: в разделе «Каталог обращений» выбрать блок «Запросить справку (документы)» – «Запрос свидетельства ИНН». Готовое свидетельство о постановке на учет в налоговом органе, подписанное усиленной квалифицированной электронной подписью ФНС России, размещается в профиле пользователя в разделе «Сведения» и доступно для скачивания в любое удобное время неограниченное число раз.

На портале Госуслуг также реализована возможность получения свидетельства о постановке на учет в налоговом органе в электронном виде. Для этого нужно направить в налоговый орган заявление, подписанное электронной подписью, которую можно сгенерировать в мобильном приложении «Госключ».

Кроме того, узнать или проверить присвоенный ИНН можно без посещения налогового органа, воспользовавшись электронным сервисом на сайте ФНС России «Сведения об ИНН физического лица».

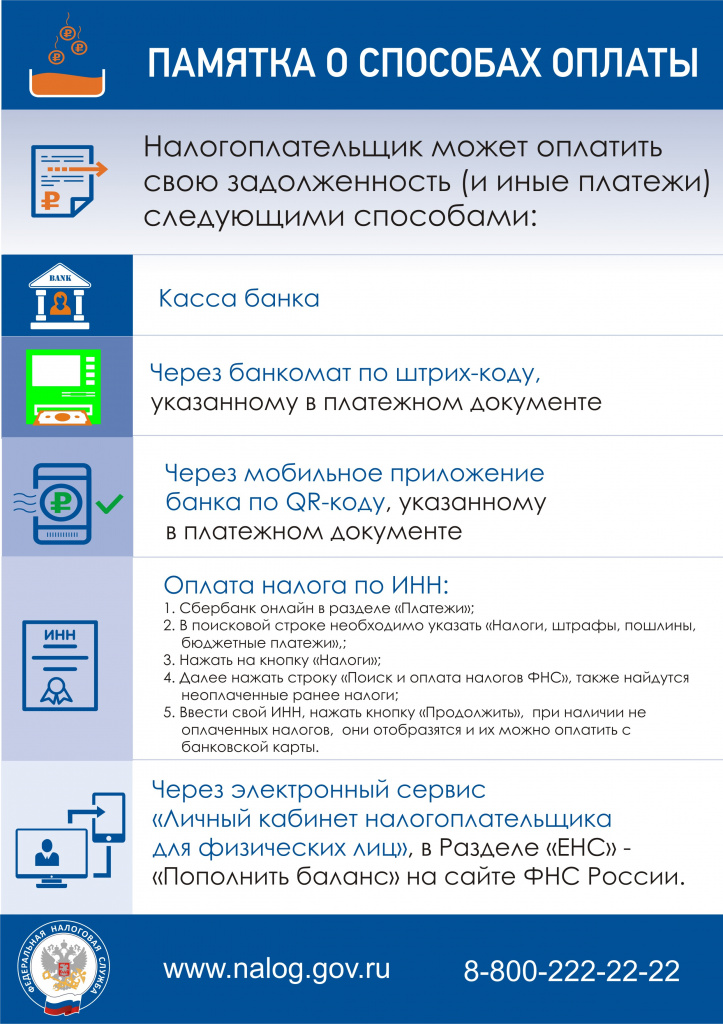

Как узнать о наличии налоговой задолженности

Узнать о состоянии сальдо Единого налогового счета (ЕНС) можно в личном кабинете (ЛК) налогоплательщика на сайте ФНС России или на Портале Госуслуг. В ЛК налогоплательщика любой категории (индивидуального предпринимателя, юридического или физического лица) информация о задолженности просматривается сразу на стартовой странице с возможностью дальнейшей ее оплаты.

Так же Вы можете подключить услугу «СМС- Email- информирование о задолженности по налогам». В случае возникновения задолженности, налоговый орган направит Вам СМС на телефон или уведомление на адрес электронной почты с информацией о возникновении долга. В сообщении будет указан размер суммы, достаточной для покрытия совокупной обязанности перед бюджетом. Такие сообщения рассылают раз в три месяца. Если долг не появился, сообщение не направляется. Услуга по информированию о задолженности предоставляется бесплатно. Для ее подключения нужно подать лично или через уполномоченного представителя в ближайший налоговый орган или отделение МФЦ согласие на информирование (форма КНД 1160068). Так же можно направить согласие по почте. Организации могут подключить услугу, используя телекоммуникационные каналы связи (ТКС). Но самым удобный и быстрый способ направления его - из ЛК на сайте ФНС России.

Кроме того, Вы можете заказать в налоговом органе, отделении МФЦ или по ТКС справку о наличии по состоянию на дату запроса положительного, отрицательного или нулевого сальдо ЕНС налогоплательщика. Справка предоставляется в течении 5 рабочих дней. В случае отрицательного сальдо ЕНС в справке будут указаны подробные сведения о задолженности в разрезе каждой конкретной обязанности по уплате налогов, в том числе по срокам ее возникновения. В справке содержится карта расчета пени с информацией о периодах наличия недоимки, на которую начислена пеня и указана ключевая ставка рефинансирования Банка России.

Своевременное информирование о наличии задолженности позволит минимизировать начисление пени и не допустить принудительные меры взыскания.

Более подробную информацию можно получить на сайте ФНС России www.nalog.gov.ru или по телефону Единого Контакт-Центра 8-800-2222-222.

Вниманию ЮЛ и ИП, осуществляющих образовательную деятельность и деятельность в области физкультуры и спорта

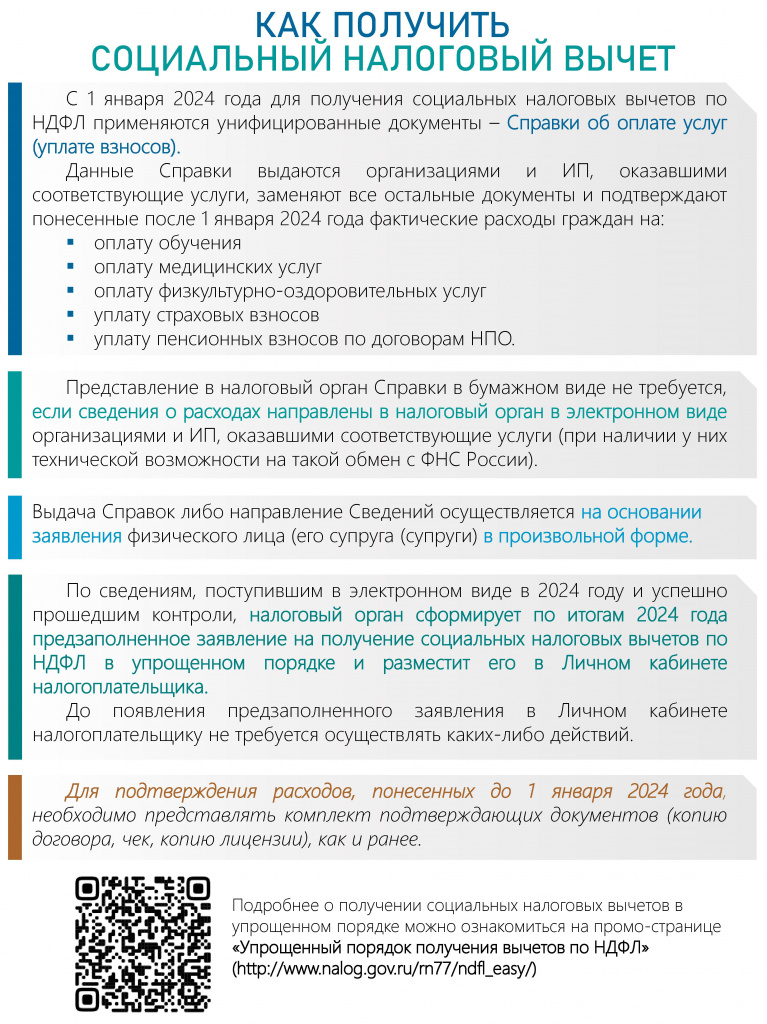

С 1 января 2025 года социальные налоговые вычеты по расходам, произведенным в течение 2024 года на обучение, медицинские услуги, добровольное медицинское страхование, негосударственное пенсионное обеспечение, добровольное пенсионное страхование и добровольное страхование жизни, а также физкультурно-оздоровительные услуги, можно будет получить в упрощенном «проактивном» порядке. Соответствующие изменения внесены в Налоговый кодекс Российской Федерации Федеральным законом от 31.07.2023 №389-ФЗ, действие которого вступило в силу с 1 января 2024 года.

Вычеты в упрощенном порядке будут предоставляться на основании унифицированных справок, подтверждающих фактические расходы граждан на оплату услуг, которые заменят все действующие в настоящее время подтверждающие право на социальные налоговые вычеты документы.

Форма унифицированной справки об оплате образовательных услуг для представления в налоговый орган КНД 1151158 , порядок её заполнения, а также формат КНД 1184045 и порядок её представления утверждены приказом ФНС России №ЕД-7-11/755@ от 18.10.2023.

Унифицированные справки выдаются по заявлению физического лица (в простой произвольной форме).

Предусмотрено, что унифицированные справки могут представляться организациями или индивидуальными предпринимателями, которые оказали услуги в электронной форме, по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи.

Возможность формирования файла КНД 1184045 в формате представления сведений по телекоммуникационным каналам связи, предоставлена с версии 4.84 программного обеспечения ФНС России «Налогоплательщик ЮЛ» с изменениями до версии 4.86.5 (ПО размещено на официальном сайте ФНС России в разделе «Программные средства»).

Информация об операторах электронного документооборота, оказывающих услуги по обмену документами в электронной форме по телекоммуникационным каналам связи с использованием квалифицированных сертификатов ключей проверки электронной подписи в рамках исполнения организациями и (или) индивидуальными предпринимателями обязанности по представлению налоговых деклараций (расчетов) в налоговый орган, в соответствии с пунктом 3 статьи 80 Налогового кодекса Российской Федерации, приведена в столбцах 2-4 и 11-15 Реестра операторов электронного документооборота Федерального уровня (https://www.nalog.gov.ru/rn77/taxation/submission_statements/edo_reestr/).

Формирование файлов КНД не входит в обязанности операторов электронного документооборота, однако, при подготовке организациями или индивидуальными предпринимателями, которые оказали услуги необходимого документа в актуальном формате, каждый из операторов электронного документооборота в соответствии с подпунктом 6 пункта 2 Требований к оператору электронного документооборота, утвержденных приказом ФНС России от 08.06.2021 № ЕД-7-26/546@ «Об утверждении Требований к оператору электронного документооборота», должен обеспечить в рамках клиентского программного обеспечения подготовку транспортного контейнера, содержащего в том числе подготовленный внешним программным обеспечением файл КНД, и передачу этого транспортного контейнера в налоговый орган.

О возможностях формирования файла КНД 1184045 в рамках клиентского программного обеспечения, поставляемого операторами электронного документооборота, а также сроках поддержки возможности подготовки и отправки транспортного контейнера с указанным документом целесообразно обращаться к операторам электронного документооборота.

Предлагаем перейти на электронное взаимодействие с налоговыми органами в части предоставления справок, подтверждающих фактические расходы граждан на оплату услуг.

Более подробную информацию о получении социальных налоговых вычетов в упрощенном порядке можно получить на промо-странице «Упрощенный порядок получения вычетов по НДФЛ» сайта ФНС России www.nalog.gov.ru или по телефону Единого Контакт-Центра 8-800-2222-222.

Своевременная сдача отчетности – важный критерий для попадания в реестр МС

10 июля произойдет ежемесячное обновление Единого реестра субъектов малого и среднего предпринимательства.

Реестр МСП формируется, в частности, на основании имеющихся в налоговом органе на первое число месяца:

-сведений, содержащихся в Едином государственном реестре юридических лиц, Едином государственном реестре индивидуальных предпринимателей;

-представленных в соответствии с законодательством Российской Федерации о налогах и сборах сведений о среднесписочной численности работников за предшествующий календарный год, сведений о доходе, полученном от осуществления предпринимательской деятельности за предшествующий календарный год, сведений, содержащихся в документах, связанных с применением специальных налоговых режимов в предшествующем календарном году.

Если субъектом предпринимательства не сданы декларации или расчеты, содержащие информацию о среднесписочной численности работников или о доходах за 2023 год, то такой субъект предпринимательства 10 июля 2024 года будет исключен из реестра МСП. При представлении отчетности после указанного срока, субъект предпринимательства будет включен в реестр МСП 10 числа следующего месяца.

Проверить включена ли организация или индивидуальный предприниматель в реестр МСП можно в сервисе "Единый реестр субъектов малого и среднего предпринимательства" (https://rmsp.nalog.ru).

Наличие сведений об организации или предпринимателе в реестре МСП - одно из условий получения государственных мер поддержки.

15 июля истекает срок уплаты НДФЛ в 2024 году

Декларационная кампания завершилась 02 мая 2024 года. В ходе кампании граждане и индивидуальные предприниматели на общем режиме налогообложения должны были задекларировать свои доходы, с которых не был уплачен налог.

В отношении налога, который уплачивается на основании налоговой декларации по форме 3-НДФЛ, срок уплаты не позднее 15 июля года, следующего за годом получения дохода. В 2024 году это рабочий понедельник, поэтому переноса срока не будет. В этот срок уплачивают НДФЛ как обычные физлица, так и ИП. Если срок нарушить, уже с 16 июля начнут начисляться пени.

Уплатить налог нужно в качестве единого налогового платежа. Это можно сделать в личном кабинете налогоплательщика, с помощью сервиса «Уплата налогов и пошлин» или через банк.

ВАЖНО! ИП не нужно перед уплатой НДФЛ подавать уведомление, так как налог перечисляют на основании декларации.

Более подробную информацию можно получить на сайте www.nalog.gov.ru или по телефону Единого Контакт-Центра 8-800-2222-222.

Особенности оплаты страховых взносов для предпринимателей в 2024 году

Страховые взносы – необходимая обеспечительная мера для социальной защиты предпринимателей.

Для того, чтобы эта категория налогоплательщиков могла получать бесплатное медицинское обслуживание и рассчитывать на пенсионный стаж для начисления пенсии в будущем, в период ведения деятельности индивидуальные предприниматели должны уплачивать страховые взносы. Страховые взносы за себя обязаны платить индивидуальные предприниматели (ИП), применяющие специальные налоговые режимы (на упрощенной системе налогообложения (УСН), патенте, едином сельскохозяйственном налоге (ЕСХН)) и общей системе налогообложения, а также адвокаты и нотариусы. А вот для "самозанятых" такой обязанности нет, но эта категория налогоплательщиков может уплатить взносы добровольно, чтобы учитывался стаж для пенсии.

Взносы бывают двух видов: фиксированные и дополнительные.

Фиксированные страховые взносы — это взносы на обязательное пенсионное и медицинское страхование — ОПС и ОМС. Они не зависят от результатов деятельности, их нужно платить, даже если ИП не получал доход, сработал в убыток или вообще не вел бизнес в текущем году. Но до тех пор, пока ИП имеет официальный статус и не снялся с учета в качестве предпринимателя, он считается действующим субъектом предпринимательской деятельности, а значит должен уплачивать взносы.

ИП на УСН «Доходы» или на патенте может уменьшить сумму налога на размер фиксированных страховых взносов. За 2024 год фиксированный платеж равен сумме 49 500 рублей - теперь это единый взнос в совокупном размере на ОПС и ОМС.

Дополнительные страховые взносы — 1% с годового дохода более 300 000 рублей.

Действующим законодательством предусмотрено два срока уплаты страховых взносов:

-не позднее первого рабочего дня 2025 года (перенос с 31.12.2024) - фиксированную часть;

- не позднее 01.07.2025 — взносы на ОПС с дохода, превышающего 300 000 рублей - дополнительная часть.

Обращаем внимание, что уплата взносов с 1 января 2024 года производится посредством единого налогового платежа - общей суммой на единый КБК.

По взносам ИП уведомления об исчисленных суммах ЕНП не предоставляются.

Неуплата в срок или занижение рассчитанной от фактически полученного дохода суммы взносов расценивается как недоимка и влечет за собой ответственность налогоплательщика согласно Налогового Кодекса Российской Федерации.

При прекращении лицом деятельности в качестве ИП необходимо не позднее 15 календарных дней с даты снятия с учета в налоговом органе уплатить причитающиеся с него взносы.

Предприниматель, не имеющий наемных работников, отчетность по страховым взносам не представляет. При наличии наемных работников, ИП рассчитывает, уплачивает за них страховые взносы и представляет отчетность в том же порядке, что и организации.

Расчет страховых взносов производится за неполный год, если в течении году ИП зарегистрировался или снялся с учета. В этом случае, для расчета взносов можно воспользоваться сервисом «Калькулятор расчета страховых взносов», который размещен в группе сервисов «Налоговые калькуляторы», на главной странице сайта ФНС "Все сервисы".

График приема граждан должностными лицами Межрайонной ИФНС России № 4 по Алтайскому краю на 3 квартал 2024 года

|

Ф.И.О. |

Должность |

Дни и часы приема |

||||

|

Головной офис

|

ТОРМ в с.Павловск

|

ТОРМ в г.Камень-на-Оби

|

ТОРМ в г.Славгород

|

ТОРМ в р.п.Благовещенка

|

||

|

Невзорова

М.В.

|

Начальник инспекции |

Вторник 14.00-16.00 22 Партсъезда 12 (каб. 302) |

|

|

|

|

|

Ларикова Т.Ю. |

Заместитель начальника |

Понедельник 14.00-16.00 Анатолия 7 (каб. 23) |

|

|

|

|

|

Самсоненко

Е.В.

|

Заместитель начальника |

Среда 14.00-16.00 Анатолия 7 (каб. 22) |

08.08.2024 15:00 – 16:00 |

08.08.2024 12:00 – 13:00 |

07.08.2024 16:00 – 17:00 |

07.08.2024 12:00 – 13:00 |

|

Шаламова В.В |

Заместитель начальника |

Четверг 14.00-16.00 22 Партсъезда 12 (каб. 306) |

06.08.2024 14:00 – 15:00 |

06.08.2024 10:00 – 11:30 |

|

|

|

Гришанина Л.В. |

Заместитель начальника |

Пятница 14.00-16.00 22 Партсъезда 12 (каб. 305) |

|

|

|

|

15 июля истекает срок уплаты НДФЛ в 2024 года

Декларационная кампания завершилась 02 мая 2024 года. В ходе кампании граждане и индивидуальные предприниматели на общем режиме налогообложения должны были задекларировать свои доходы, с которых не был уплачен налог.

В отношении налога, который уплачивается на основании налоговой декларации по форме 3-НДФЛ, срок уплаты не позднее 15 июля года, следующего за годом получения дохода. В 2024 году это рабочий понедельник, поэтому переноса срока не будет. В этот срок уплачивают НДФЛ как обычные физлица, так и ИП. Если срок нарушить, уже с 16 июля начнут начисляться пени.

Уплатить налог нужно в качестве единого налогового платежа. Это можно сделать в личном кабинете налогоплательщика, с помощью сервиса «Уплата налогов и пошлин» или через банк.

ВАЖНО! ИП не нужно перед уплатой НДФЛ подавать уведомление, так как налог перечисляют на основании декларации.

Более подробную информацию можно получить на сайте www.nalog.gov.ru или по телефону Единого Контакт-Центра 8-800-2222-222.

Упростить процесс заполнения платежного документа позволяет электронный сервис «Уплата налогов и пошлин»

Заполнение платежных документов, а особенно при уплате госпошлин требует особого внимания. В платежном документе необходимо указать свои реквизиты и реквизиты госоргана, который администрирует пошлину, а также КБК и другие данные о платеже.

Значительно упростить процесс заполнения платежного документа позволяет электронный сервис на официальном сайте ФНС России «Уплата налогов и пошлин», расположенный в разделе «Сервисы и госуслуги». Сервис максимально автоматизирован и оснащён подсказками.

С его помощью физические лица, индивидуальные предприниматели и юридические лица могут осуществить пополнение единого налогового счета, а также сформировать платежные документы для уплаты налогов и всех видов пошлин, администрируемых налоговыми органами, в том числе для уплаты государственной пошлины за регистрационные действия при внесении сведений в единые государственные реестры юридических лиц и индивидуальных предпринимателей, а также платежей за предоставление различных сведений из государственных реестров. Сервис позволяет не только сформировать платежный документ, но и распечатать его или непосредственно перейти к уплате.

Удобство сервиса «Уплата налогов и пошлин» еще и в том, что он ориентирован на конкретную категорию плательщика и расположен в каждом из соответствующих разделов: «Физическим лицам», «Индивидуальным предпринимателям» и «Юридическим лицам». В зависимости от выбранного раздела автоматически определяются статус плательщика и виды пошлин, подлежащих уплате.

Более

подробную информацию можно получить на сайте www.nalog.gov.ru или по телефону

Единого Контакт-Центра 8-800-2222-222.

Таксисты то же могут быть самозанятыми

«Заплати налоги и живи спокойно», как часто мы слышим эту незамысловатую фразу, но ведь люди придумали ее не зря. Каждый человек, получающий доход или имеющий в собственности объекты недвижимости, транспортные средства, обязан платить налоги.

Известно, что уклонение от уплаты повлечёт негативные последствия: начисление пени, различные формы юридической ответственности, предусмотренные законодательством Российской Федерации.

Налогообложение является той стороной экономической жизни страны, которая касается буквально каждого человека. От объема уплаченных налогов зависит существование государства, края, района, города. Возможность выполнения им важнейших обязательств перед своим населением. Для этого нужно понимать, куда и на что идут средства, которые мы безвозмездно отдаем своему государству. Как известно, в развитой стране, с сформированными институтами гражданского общества, граждане осознанно относятся к вопросу налогообложения, стараются всегда уплатить налог вовремя и в полной мере. И это считается честью. Поэтому важно воспитывать в себе экономическую культуру, культуру добросовестности не только перед своей страной, но и, прежде всего, перед самим собой.

Межрайонная ИФНС России № 4 по Алтайскому краю информирует граждан, оказывающих услуги «Такси», о необходимости легализации Вашего бизнеса и уплаты налогов в соответствии с законодательством. Это не только юридическое требование, но и проявление гражданской и социальной ответственности.

Налог на профессиональный доход (НПД) или самозанятость - в большинстве случаев, самый выгодный для водителей такси режим налогообложения.Привлекательность его заключается в низкой налоговой нагрузке, отсутствии обязанности по уплате страховых взносов, сдаче отчетности и применению ККТ. Порядок регистрации и уплаты налога также упрощен. Все действия, связанные с этим режимом, проводятся в приложении «Мой налог» без личного посещения ИФНС. Для работы на НПД не потребуется даже регистрация в качестве индивидуального предпринимателя (ИП).

Быть самозанятыми могут физические лица, не привлекающие наемных работников и доход, которых не превысил 2,4 млн.руб в год.

Граждане, перешедшие на специальный налоговый режим (самозанятые), платят с доходов, полученных от физических лиц, налог по льготной ставке — 4%. Для сравнения – ставка налога на доходы составляет 13%.

НПД позволяет легально вести бизнес по перевозкам пассажиров или получать доход от подработок в такси без рисков получения штрафа за незаконную предпринимательскую деятельность.

Более подробную информацию можно получить на сайте www.nalog.gov.ru или по телефону Единого Контакт-Центра 8-800-2222-222.

1 июня закончится сертификат на "Рутокен ЭЦП 2.0": что делать.

С 1 июня подписывать документы с помощью "Рутокен ЭЦП 2.0" будет невозможно. Это связано с истечением срока действия сертификата соответствия от ФСБ у средства электронной подписи, встроенного в носитель.

"Рутокен ЭЦП 2.0" не просто носитель для ключей, в нем есть встроенное средство подписи электронных документов, например, КриптоПро CSP. Первого июня истечет сертификат соответствия на это средство, и использовать носитель для подписи документов будет незаконно, согласно Федерального Закона от 06.04.2011 N 63-ФЗ.

Что делать пользователям "Рутокен ЭЦП 2.0"?

Если вам нужно подписывать документы без сторонних программ или это требуется системами, с которыми вы работаете (например, ЕГАИС), переходите на "Рутокен ЭЦП 3.0". Это лучше сделать как можно раньше, чтобы не нарушить процессы.

Если вы используете "Рутокен ЭЦП 2.0", как носитель для ключей электронной подписи, вы можете продолжать это делать. Для подписи документов используйте другие сервисы, такие как «Контур.Крипто».

Приглашаем налогоплательщиков принять участие в вебинаре о возможности получения налогового уведомления в эл.виде и информации о долге.

23 мая в 12.00 часов местного времени специалисты Межрайонной ИФНС России №4 по Алтайскому краю проведут вебинар по теме «Преимущества и возможности получения физическими лицами налогового уведомления в электронном виде. Информирование о долге в форме СМС-сообщений или сообщений на электронную почту».

Для участия Вам необходимо до начала проведения вебинара перейти по ссылке на посадочную страницу: https://stream.kontur.ru/landings/64459acf-be95-4884-9604-b57ae9370976

Участие в вебинаре бесплатное.

Всё больше налогоплательщиков пользуются возможностью обновления электронной подписи в Личном кабинете

Усиленная квалифицированная электронная подпись (КЭП) – это аналог собственноручной подписи и может применяться во всех взаимоотношениях гражданско-правового характера.

Чтобы получить КЭП в первый раз, индивидуальному предпринимателю или руководителю организации необходимо лично обратиться в налоговый орган, оказывающий услугу по выдаче электронной подписи, или в офис доверенного лица Удостоверяющего центра ФНС России. При себе необходимо иметь паспорт, СНИЛС и USB-носитель для записи (Ru token, Ja Carta и их модификации).

Сертификат КЭП действителен 15 месяцев.

Плановый перевыпуск КЭП можно осуществить при личном обращении в любой налоговый орган, оказывающий услугу по выдаче электронной подписи, или в офис доверенного лица Удостоверяющего центра ФНС России.

Но налогоплательщики все активнее стали пользоваться возможностью сделать это дистанционно, со своего рабочего места (компьютера), настроенного на работу с сертификатом КЭП. Данная процедура доступна, пока не истек срок имеющейся подписи, и занимает всего несколько минут.

Для перевыпуска необходимо войти в Личный кабинет при помощи действующей электронной подписи и подать заявление на выпуск нового сертификата, подписав его КЭП.

В Личном кабинете юридического лица заявление находится в разделе «Заявления. Запросы/Электронная подпись (КЭП)».

В Личном кабинете индивидуального предпринимателя – в разделе «Услуги. Сервисы/Перевыпуск сертификата ЭП».

Перевыпущенную КЭП можно записать только на тот носитель, на который изначально был получен сертификат ФНС России. Запись сертификата на другой (новый носитель) при дистанционном продлении невозможна.

Более подробную информацию можно получить на сайте www.nalog.gov.ru или по телефону Единого Контакт-Центра 8-800-2222-222.

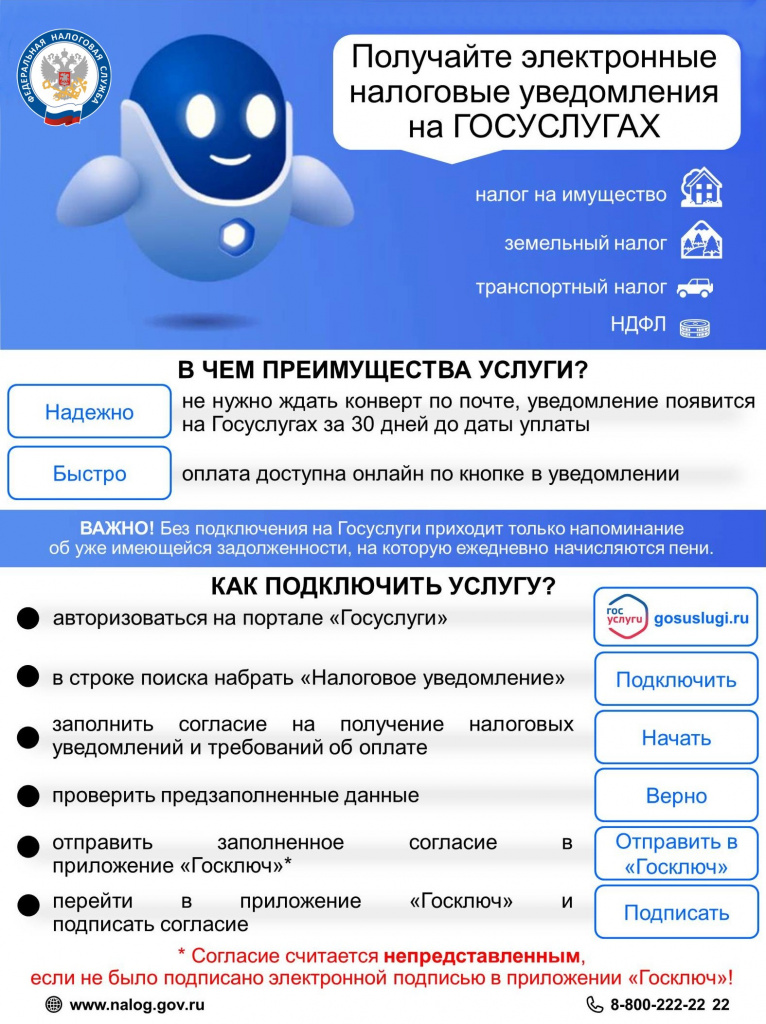

23500 налогоплательщиков хотят получать налоговые уведомления через ЕПГУ

С 1 июля 2023 года налогоплательщики-физические лица могут получать налоговые уведомления (НУ) для уплаты налогов в электронной форме через личный кабинет на Едином портале государственных и муниципальных услуг (ЕПГУ). Воспользоваться правом на получение НУ через ЕПГУ можно в любой момент вне зависимости от наличия доступа к Личному кабинету налогоплательщика на сайте ФНС России. На рассылку НУ через ЕПГУ подписались уже более 23500 налогоплательщиков инспекции.

Как подключить уведомления:

1. Скачайте приложение "Госключ" и получите сертификат электронной подписи.

2. Перейдите в приложение "Госключ" и подпишите согласие на подключение налоговых уведомлений и требований об оплате.

3. Дождитесь сообщения, что уведомления подключены.

Налоговое уведомление, в котором будут указаны все начисления и платежные реквизиты, поступит в личный кабинет на Госуслугах не позднее чем за 30 дней до даты оплаты. Оплатить налог можно в несколько кликов на Госуслугах. При этом налоговые уведомления не будут дублироваться на бумаге заказными письмами.

Налогоплательщики вправе отказаться от получения налоговых уведомлений через ЕПГУ, направив уведомление об отказе. В таком случае НУ будет направлено в Личный кабинет на сайте ФНС России (при его наличии) либо по почте.

Межрайонная ИФНС России №4 по Алтайскому краю призывает всех граждан, имеющих Личный кабинет на ЕПГУ, подписаться на рассылку налоговых уведомлений для своевременного их получения и оплаты.

Более подробную информацию можно получить на сайте www.nalog.gov.ru или по телефону Единого Контакт-Центра 8-800-2222-222.

Сдача 20 форм отчетности через личный кабинет налогоплательщика-ИП уже доступна

С 1 апреля в сервисе «Личный кабинет налогоплательщика индивидуального предпринимателя» (ЛК ИП) можно отправить 20 форм налоговой, бухгалтерской отчетности.

Сформировать указанную отчетность можно бесплатно в программе «Налогоплательщик ЮЛ», после чего необходимо подписать квалифицированной электронной подписью (КЭП) и отправить файл .XML через ЛК ИП.

Получить КЭП, можно в любом налоговом органе при наличии паспорта, СНИЛС и USB носитель для записи (Ru token, Ja Carta и их модификации).

Пользователи ЛК ИП смогут отслеживать статус камеральной налоговой проверки с возможностью получения и последующего скачивания всех предусмотренных электронным документооборотом с налоговыми органами документов, подтверждающих отправку налоговой декларации в налоговый орган и результат ее обработки.

К отправке через ЛК ИП доступны следующие формы отчетности:

- декларация по УСН (КНД 1152017);

- декларация по НДПИ (КНД 1151054);

- налоговая декларация по ЕСХН (КНД 1151059);

- налоговая декларация по налогу на доходы физических лиц (3-НДФЛ) (КНД 1151020);

- единая (упрощенная) налоговая декларация (КНД 1151085);

- персонифицированные сведения о физлицах (КНД 1151162);

- расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (КНД 1151100);

- расчет по страховым взносам (КНД 1151111)

и еще 12 видов налоговых документов.

В 2023 году в ЛК ИП реализован новый раздел личного кабинета, в котором представлена детальная информация об уплаченных суммах в виде единого налогового платежа и их распределение по конкретным налогам и страховым взносам. В разделе отражается сальдо расчетов с бюджетом по налогам на текущую дату, а также информация о предстоящих платежах.

ЛК ИП также предоставляет информацию о контрольно-кассовой технике и позволяет направлять заявления по регистрационным действиям, связанным с онлайн-кассами. В отдельных блоках собрана информация о статусе и результатах проведения камеральных проверок всех представленных налоговых деклараций; о доходах по банковским счетам; документы по валютному законодательству и т.д. Важным блоком является раздел «Как меня видит налоговая», где собраны показатели финансово-хозяйственной деятельности и сведения о рисках.

Доступ к ЛК ИП можно получить двумя способами: по логину и паролю, либо через регистрацию с использованием квалифицированной электронной подписи (КЭП). Получение доступа к ЛК ИП по логину и паролю дает возможность пользоваться лишь ограниченным набором функций кабинета - просмотром общих сведений и отправкой некоторых документов. А регистрация ЛК ИП с КЭП позволяет получить расширенный доступ ко всем возможностям кабинета. Также доступна мобильная версия ЛК ИП.

Приглашаем всех предпринимателей открыть свой личный кабинет. Регистрация проста и удобна. Это позволит получить доступ к широкому спектру услуг и эффективно управлять налоговыми делами.

Более подробную информацию можно получить на сайте www.nalog.gov.ru или по телефону Единого Контакт-Центра 8-800-2222-222.

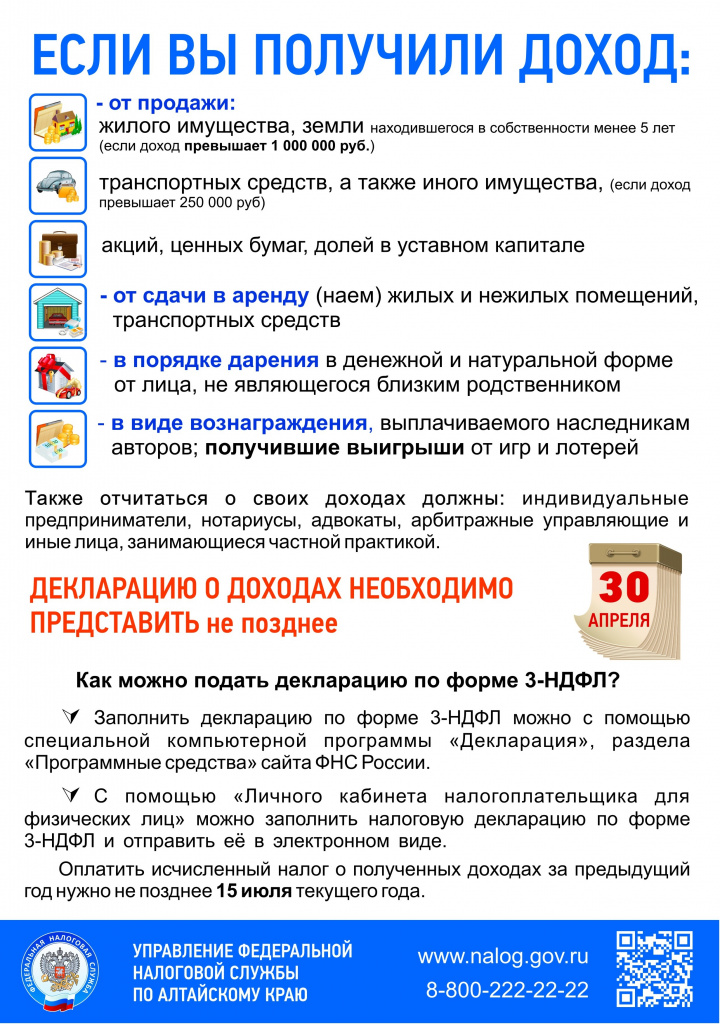

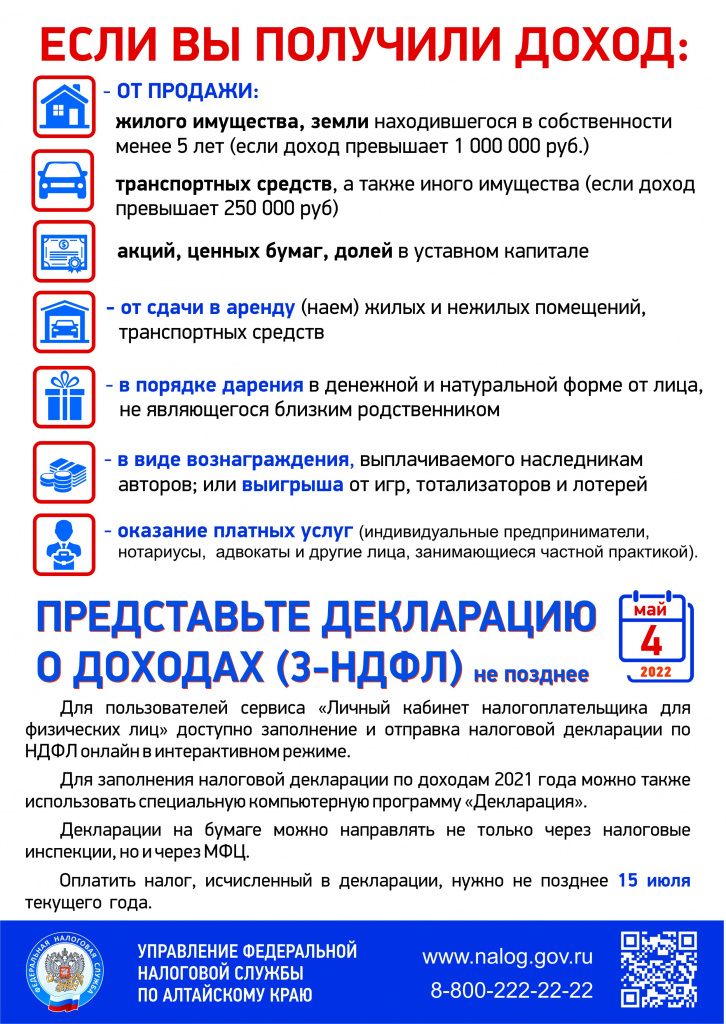

2 мая истекает срок представления декларации о доходах по форме 3-НДФЛ за 2023 год

Обязаны представить декларацию за 2023 год до 2 мая 2024 года лица:

· получившие доход от продажи недвижимого имущества, находившегося в собственности менее минимального предельного срока владения, а также получившие доход от реализации имущественных прав (переуступка права требования);

· получившие в дар от физических лиц, не являющихся близкими родственниками, недвижимого имущества, транспортных средств, акций, долей, паев;

· получившие вознаграждения от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных договоров и договоров гражданско-правового характера, включая доходы по договорам имущественного найма или договорам аренды любого имущества;

· получившие выигрыши от операторов лотерей, распространителей, организаторов азартных игр, проводимых в букмекерской конторе и тотализаторе – в сумме до 15000 руб., а также от организаторов азартных игр, не относящихся к букмекерским конторам и тотализаторам;

· получившие доходы от источников, находящихся за пределами Российской Федерации.

Задекларировать полученные в 2023 году доходы должны также индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой.

Если опоздать со сроком подачи декларации, штраф составит 5% от неуплаченного налога за каждый месяц опоздания, но общая сумма штрафа — не меньше 1000 рублей и не больше 30% от неуплаченного налога — статья 119 Налогового Кодекса Российской Федерации (далее – НК РФ).

Если ограничения противоречат друг другу — штраф меньше 1000 рублей, но больше 30% от неуплаченного налога, то инвестору придется заплатить 1000 рублей. Штраф 1000 рублей накладывается, даже если опоздать с декларированием доходов, по которым не придется платить налог — например, благодаря зачету налога, уплаченного в иностранном государстве.

Если не указать в декларации часть доходов, штраф составит 20% от неуплаченного налога, если налоговая не увидит в этом злого умысла, или 40%, если в налоговой посчитают, что вы скрыли доходы намеренно — статья 122 НК РФ.

На граждан, представляющих налоговую декларацию за 2023 год исключительно с целью получения налоговых вычетов по НДФЛ (стандартных, социальных, инвестиционных, имущественных при покупке жилья), установленный срок подачи декларации – 2 мая 2024 года - не распространяется. Такие декларации можно представить в любое время в течение всего года, без каких-либо налоговых санкций.

Декларацию можно подать в электронном виде через сервис сайта ФНС России «Личный кабинет налогоплательщика - физического лица» либо через Личный кабинет Портала Госуслуг при помощи подтвержденной учетной записи ЕСИА, а так же на бумажном носителе: через отделения МФЦ, представив лично в налоговый орган или направив по почте.

Более подробную информацию можно получить на сайте www.nalog.gov.ru или по телефону Единого Контакт-Центра 8-800-2222-222.

Порядок взыскания задолженности с физических лиц

Несвоевременно уплаченные налоги – это сумма задолженности, на которую за каждый день просрочки начисляются пени. Несвоевременная уплата налоговых платежей дает налоговому органу основания для взыскания задолженности в принудительном порядке.

С января 2023 года под задолженностью по уплате налогов, сборов, страховых взносов понимается отрицательное сальдо единого налогового счета плательщика и действует новый порядок взыскания задолженности. Схема взыскания задолженности с физических лиц претерпела изменения и выглядит следующим образом:

· Направление требования об уплате налога. В нем сообщается о наличии недоимки (отрицательное сальдо ЕНС), её размере и сроке, в который нужно погасить долг.

· При неисполнении требования об уплате в установленные сроки, налоговым органом формируется решение о взыскании задолженности в размере отрицательного сальдо ЕНС, которое размещается в реестре решений о взыскании задолженности.

· Направление заявления о взыскании задолженности в суд общей юрисдикции.

· На основании вступившего в законную силу судебного акта, в кредитную организацию направляется поручение налогового органа на перечисление суммы задолженности. При наличии денежных средств на счете физического лица производится их списание в пользу бюджета.

· Обращение в Службу судебных приставов.

Наиболее удобными способами получения информации о задолженности являются:

- Личный кабинет для физических лиц;

- через отделение МФЦ;

- через сайт Госуслуги по ИНН;

- через сайт Федеральной службы судебных приставов (после передачи на взыскание налоговым органом);

- посредством СМС - сообщений или сообщений на электронную почту.

Отметим, что налогоплательщики могут представить согласие на информирование о возникшей недоимке и задолженности по налогам посредством СМС - сообщений или сообщений на электронную почту. Периодичность рассылок строго регламентирована законодательством о налогах и сборах - не чаще одного раза в квартал. Согласие может быть представлено из Личного кабинета на сайте ФНС России, в отделение МФЦ или в налоговую инспекцию лично или по почте.

Об освобождении от транспортного налога владельцев тракторов, комбайнов, специальных машин

В соответствии с п. 5 ст. 358 Налогового кодекса РФ (далее – Кодекс) не являются объектом налогообложения тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции.

Сельскохозяйственными товаропроизводителями признаются:

- сельскохозяйственные потребительские кооперативы (перерабатывающие, сбытовые (торговые), обслуживающие (в том числе кредитные), снабженческие, заготовительные), созданные в соответствии с Федеральным законом от 8 декабря 1995 г. N 193-ФЗ "О сельскохозяйственной кооперации";

- крестьянские (фермерские) хозяйства, в соответствии с Федеральным законом от 11 июня 2003 г. N 74-ФЗ "О крестьянском (фермерском) хозяйстве";

- граждане, ведущие личное подсобное хозяйство, в соответствии с Федеральным законом от 7 июля 2003 г. N 112-ФЗ "О личном подсобном хозяйстве".

В соответствии со ст. 3 Федерального закона от 29 декабря 2006 г. N 264-ФЗ (ред. от 25.12.2023) "О развитии сельского хозяйства", сельскохозяйственными товаропроизводителями признаются организация, индивидуальный предприниматель, осуществляющие производство сельскохозяйственной продукции, ее первичную и последующую (промышленную) переработку (в том числе на арендованных основных средствах) в соответствии с перечнем, утверждаемым Правительством Российской Федерации, и реализацию этой продукции при условии, что в общем доходе сельскохозяйственных товаропроизводителей доля от реализации этой продукции составляет не менее, чем семьдесят процентов в течение календарного года. Доля дохода от реализации сельскохозяйственной продукции определяется по итогам календарного года, являющегося налоговым периодом по транспортному налогу.

Согласно п. 2 ст. 2 Федерального закона N 112-ФЗ, личное подсобное хозяйство ведется гражданином или гражданином и совместно проживающими с ним и (или) совместно осуществляющими с ним ведение личного подсобного хозяйства членами его семьи в целях удовлетворения личных потребностей на земельном участке, предоставленном или приобретенном для ведения личного подсобного хозяйства.

Таким образом, при совместном осуществлении ведения личного подсобного хозяйства гражданином и членами его семьи на земельном участке, находящемся в собственности данного гражданина, соответствующие транспортные средства, зарегистрированные на гражданина или членов его семьи, не являются объектом налогообложения.

Основанием для предоставления налоговой льготы для граждан, ведущих личное подсобное хозяйство, являются справка из органов муниципальных образований либо выписка из похозяйственной книги, подтверждающая фактическое ведение личного подсобного хозяйства, правоустанавливающие документы на земельный участок, кадастровый паспорт земельного участка.

Поскольку разовое обращение в налоговый орган с заявлением о перерасчете налога за предшествующий налоговый период не влечет за собой безусловное исключение такого транспортного средства из объектов налогообложения на все последующие налоговые периоды и в связи с возможным прекращением использования земельного участка по фактическому назначению, в течение всего периода нахождения транспортного средства до снятия транспортного средства с учета в целях освобождения этого транспортного средства от налогообложения налогоплательщик должен ежегодно подтверждать факт наличия оснований для предоставления налоговой льготы для лиц, ведущих личное подсобное хозяйство.

В связи с началом формирования после 01.05.2024 массовых расчетов за 2023 год по имущественным налогам физических лиц, необходимо заявить льготу по транспортному налогу за 2023 до 01.05.2024.

Форма заявления (КНД 1150063) установленной формы (Приказ ФНС России от 14.11.2017 N ММВ-7-21/897@ (в ред. от 25.03.2020).

Дополнительную информацию можно получить по телефону Единого Контакт-Центра 8-800-2222222 или на сайте www.nalog.gov.ru.

Льготы по имущественным налогам для физических лиц

ЗЕМЕЛЬНЫЙ НАЛОГ

От налогообложения земельным налогом освобождаются физические лица, относящиеся к коренным малочисленным народам Севера, Сибири и Дальнего Востока РФ, а также общины таких народов - в отношении земельных участков, используемых для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов (ст. 395 Налогового Кодекса Российской федерации – далее НК РФ).

Налоговая база уменьшается на величину кадастровой стоимости 600 квадратных метров площади земельного участка, находящегося в собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении следующих категорий налогоплательщиков (п.5 ст. 391 НК РФ):

1) Героев Советского Союза, Героев РФ, полных кавалеров ордена Славы;

2) инвалидов I и II групп инвалидности ;

3) инвалидов с детства; детей-инвалидов;

4) ветеранов и инвалидов Великой Отечественной войны, а также ветеранов и инвалидов боевых действий;

5) физических лиц, имеющих право на получение социальной поддержки в соответствии с Законом РФ «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС»;

6) физических лиц, принимавших в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

7) физических лиц, получивших или перенесших лучевую болезнь или ставших инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику;

8) пенсионеров, получающих пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лиц, достигших возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание;

9) физических лиц, соответствующих условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31.12.2018 (применяется с 01.01.2019);

10) физических лиц, имеющих трех и более несовершеннолетних детей.

Уменьшение налоговой базы в соответствии с п.5 ст.391 НК РФ (налоговый вычет) производится в отношении одного земельного участка по выбору налогоплательщика.

Уведомление о выбранном земельном участке, в отношении которого применяется налоговый вычет, представляется налогоплательщиком в налоговый орган по своему выбору не позднее 31 декабря года, являющегося налоговым периодом, начиная с которого применяется налоговый вычет.

При непредставлении налогоплательщиком, имеющим право на применение налогового вычета, уведомления о выбранном земельном участке налоговый вычет предоставляется в отношении одного земельного участка с максимальной исчисленной суммой налога.

Налогоплательщики - физические лица, имеющие право на налоговые льготы, в том числе в виде налогового вычета, установленные законодательством о налогах и сборах, представляют через «Личный кабинет налогоплательщика»; почтовым сообщением в налоговую инспекцию; путем личного обращения в любую налоговую инспекцию; через МФЦ, с которым налоговым органом заключено соглашение о возможности оказания соответствующей услуги, заявление о предоставлении налоговой льготы, а также вправе представить документы, подтверждающие право налогоплательщика на налоговую льготу (п. 10 ст. 396 НК РФ).

При установлении налога нормативными правовыми актами представительных органов муниципальных образований могут также устанавливаться налоговые льготы, основания и порядок их применения, включая установление величины налогового вычета для отдельных категорий налогоплательщиков (ст. 387 НК РФ).

Дополнительные налоговые льготы применяются в соответствии с решениями муниципальных образований.

НАЛОГ НА ИМУЩЕСТВО

Налоговая льгота предоставляется в размере подлежащей уплате налогоплательщиком суммы налога в отношении объекта налогообложения, находящегося в собственности налогоплательщика и не используемого налогоплательщиком в предпринимательской деятельности (п.1 ст. 407 НК РФ).

Право на налоговую льготу имеют следующие категории налогоплательщиков:

1) Герои Советского Союза и Герои РФ, а также лица, награжденные орденом Славы трех степеней;

2) инвалиды I и II групп инвалидности;

3) инвалиды с детства; дети-инвалиды;

4) участники гражданской войны, Великой Отечественной войны, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан, а также ветераны боевых действий;

5) лица вольнонаемного состава Советской Армии, Военно-Морского Флота, органов внутренних дел и государственной безопасности, занимавшие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны;

6) лица, имеющие право на получение социальной поддержки в соответствии с Законом РФ от 15.05.1991 № 1244-1 «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС», в соответствии с Федеральным законом от 26.11.1998 № 175-ФЗ «О социальной защите граждан РФ, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» и Федеральным законом от 10.01.2002 № 2-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

7) военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

8) лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

9) члены семей военнослужащих, потерявших кормильца, признаваемые таковыми в соответствии с Федеральным законом от 27.05.1998 № 76-ФЗ «О статусе военнослужащих»;

10) пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством РФ выплачивается ежемесячное пожизненное содержание;

11) граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия;

12) физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику;

13) родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей;

14) физические лица, осуществляющие профессиональную творческую деятельность, - в отношении специально оборудованных помещений, сооружений, используемых ими исключительно в качестве творческих мастерских, ателье, студий, а также жилых помещений, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, - на период такого их использования;

15) физические лица - в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 кв. метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

16) физические лица, соответствующие условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31.12.2018 (применяется с 01.01.2019).

От уплаты налога на имущество освобождаются:

1) члены многодетных семей, признанных в установленном порядке малоимущими в соответствии с Федеральным законом от 17.07.1999 № 178-ФЗ «О государственной социальной помощи» (документ-основание: справка, выданная органом социальной защиты населения по месту жительства, подтверждающая статус малоимущей семьи);

2) дети-сироты и дети, оставшиеся без попечения родителей, в возрасте до 18 лет включительно (документ-основание: справка органа опеки и попечительства, подтверждающая статус ребенка).

При определении подлежащей уплате налогоплательщиком суммы налога налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика вне зависимости от количества оснований для применения налоговых льгот.

Налоговая льгота предоставляется в отношении следующих видов объектов налогообложения:

1) квартира, часть квартиры или комната;

2) жилой дом или часть жилого дома;

3) помещение, сооружение, указанные в пп.14 п.1 ст. 407 НК РФ;

4) хозяйственное строение или сооружение, указанные в пп.15 п.1 ст. 407 НК РФ;

5) гараж или машино-место.

Физические лица, имеющие право на налоговые льготы, установленные законодательством о налогах и сборах, представляют через «Личный кабинет налогоплательщика»; почтовым сообщением в налоговую инспекцию; путем личного обращения в любую налоговую инспекцию; через МФЦ, с которым налоговым органом заключено соглашение о возможности оказания соответствующей услуги, заявление о предоставлении налоговой льготы, а также вправе представить документы, подтверждающие право налогоплательщика на налоговую льготу.

Уведомление о выбранных объектах налогообложения, в отношении которых предоставляется налоговая льгота, представляется налогоплательщиком в налоговый орган по своему выбору не позднее 31 декабря года, являющегося налоговым периодом, начиная с которого в отношении указанных объектов применяется налоговая льгота.

При непредставлении налогоплательщиком, имеющим право на налоговую льготу, уведомления о выбранном объекте налогообложения налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога.

В случае гибели или уничтожении объекта налогообложения об этом можно известить налоговые органы, подав заявление по форме, утвержденной приказом ФНС России от 24.05.2019 № ММВ-7-21/263@.

Дополнительные налоговые льготы применяются в соответствии с решениями муниципальных образований.

ТРАНСПОРТНЫЙ НАЛОГ

Льготы по налогу, предусмотренные ст.3 Закона Алтайского края от 10.10.2002 № 66-ЗС «О транспортном налоге на территории Алтайского края» (далее – Закон № 66-ЗС):

1. На транспортные средства категории «Автомобили легковые с мощностью двигателя до 100 л.с. (до 73,55 кВт) включительно» устанавливается налоговая ставка в размере 0 рублей следующим налогоплательщикам:

1) лицам, достигшим возраста 60 лет для мужчин и 55 лет для женщин;

2) инвалидам всех категорий;

3) Героям Советского Союза, Героям Социалистического Труда, Героям РФ, гражданам, награжденным орденами Славы и Трудовой Славы трех степеней;

4) гражданам, подвергшимся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, пользующимся льготами в соответствии с пунктами 1, 2 и 3 статьи 13 Закона РФ от 15.05.1991 № 1244-1 «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС»;

5) одному из родителей (приемных родителей, усыновителей, опекунов, попечителей) многодетной семьи, имеющей троих и более детей (усыновленных, находящихся под опекой (попечительством), приемных), в том числе достигших совершеннолетия;

6) одному из родителей (усыновителей, опекунов, попечителей), на обеспечении которых находятся дети-инвалиды;

7) детям до 18 лет, находящимся под опекой (попечительством), на которых зарегистрированы транспортные средства в соответствии с законодательством РФ.

8) ветеранам боевых действий, указанным в п.1 ст. 3 Федерального закона от 12.01.1995 № 5-ФЗ «О ветеранах»;

9) членам семей погибших (умерших) ветеранов боевых действий, которым оказываются меры социальной поддержки в соответствии с Федеральным законом от 12.01.1995 № 5-ФЗ «О ветеранах».

2. От уплаты налога на транспортные средства по категориям «Мотоциклы и мотороллеры с мощностью двигателя до 35 л.с. (до 25,74 кВт) включительно» и «Мотоциклы и мотороллеры отечественного производства и производства стран СНГ с мощностью двигателя свыше 35 л.с. до 45 л.с. (свыше 25,74 кВт до 33,1 кВт) включительно» и «Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя до 100 л.с. (до 73,55 кВт) включительно» освобождаются налогоплательщики, указанные в части 1 настоящей статьи».

Льготы, предусмотренные частями 1 и 2 Закона № 66-ЗС, применяются в отношении одной единицы транспортного средства по выбору лица, на которое оно зарегистрировано в соответствии с законодательством РФ.

Налогоплательщики - физические лица, имеющие право на налоговые льготы в налоговый орган по своему выбору заявление о предоставлении налоговой льготы с указанием выбора транспортного средства, в отношении которого применяется льгота, а также вправе представить документы, подтверждающие право налогоплательщика на налоговую льготу. Указанные заявление и документы могут быть представлены в налоговый орган через многофункциональный центр предоставления государственных и муниципальных услуг.

В случае если налогоплательщик - физическое лицо, имеющий право на налоговую льготу, не представил в налоговый орган заявление о предоставлении налоговой льготы или не сообщил об отказе от применения налоговой льготы, налоговая льгота предоставляется на основании сведений, полученных налоговым органом в соответствии с Налоговым кодексом Российской Федерации и другими федеральными законами. При этом налоговая льгота предоставляется в отношении одного объекта налогообложения с максимальной исчисленной суммой транспортного налога.

При возникновении права на льготу в течение налогового периода перерасчет суммы налога производится с месяца, в котором возникло это право.

Форма заявления на предоставление льготы (КНД 1150063), уверждена Приказом ФНС России от 14.11.2017 N ММВ-7-21/897@ (в ред. от 25.03.2020), которую можно подать удобным для себя способом - в электронном виде из ЛК ФЛ, на бумажном носителе через многофункциональный центр предоставления государственных и муниципальных услуг (МФЦ), а так же лично в инспекцию или по почте.

Дополнительную информацию можно получить по телефону Единого Контакт-Центра 8-800-2222222 или на сайте ФНС России www.nalog.gov.ru.

График приема граждан должностными лицами Межрайонной ИФНС России № 4 по Алтайскому краю на II квартал 2024 года

|

Ф.И.О. |

Должность |

Дни и часы приема |

||||||

|

Головной офис

|

ТОРМ Тальменка |

ТОРМ Заринск

|

ТОРМ Павловск

|

ТОРМ Камень-на-Оби

|

ТОРМ Славгород

|

ТОРМ Благовещенка

|

||

|

Невзорова

М.В.

|

Начальник инспекции |

Вторник 14.00-16.00 22 Партсъезда 12 (каб. 302) |

- |

- |

- |

- |

07.06.2024 10:00-11:00 |

06.06.2024 10:30-11:10 |

|

Ларикова Т.Ю.

|

Заместитель начальника |

Понедельник 14.00-16.00 Анатолия 7 (каб. 23) |

- |

- |

17.04.2024 14:00-15:00 |

- |

- |

- |

|

Самсоненко

Е.В.

|

Заместитель начальника |

Среда 14.00-16.00 Анатолия 7 (каб. 22) |

- |

- |

- |

- |

- |

- |

|

Шаламова В.В |

Заместитель начальника |

Четверг 14.00-16.00 22 Партсъезда 12 (каб. 306) |

21.05.2024 10:00-11:00 |

05.06.2024 10:00-11:00 |

- |

- |

- |

- |

|

Гришанина Л.В. |

Заместитель начальника |

Пятница 14.00-16.00 22 Партсъезда 12 (каб. 305) |

- |

- |

- |

04.04.2024 10:00-11:00 |

04.04.2024 16:00-17:00 |

05.04.2024 11:00-12:00 |

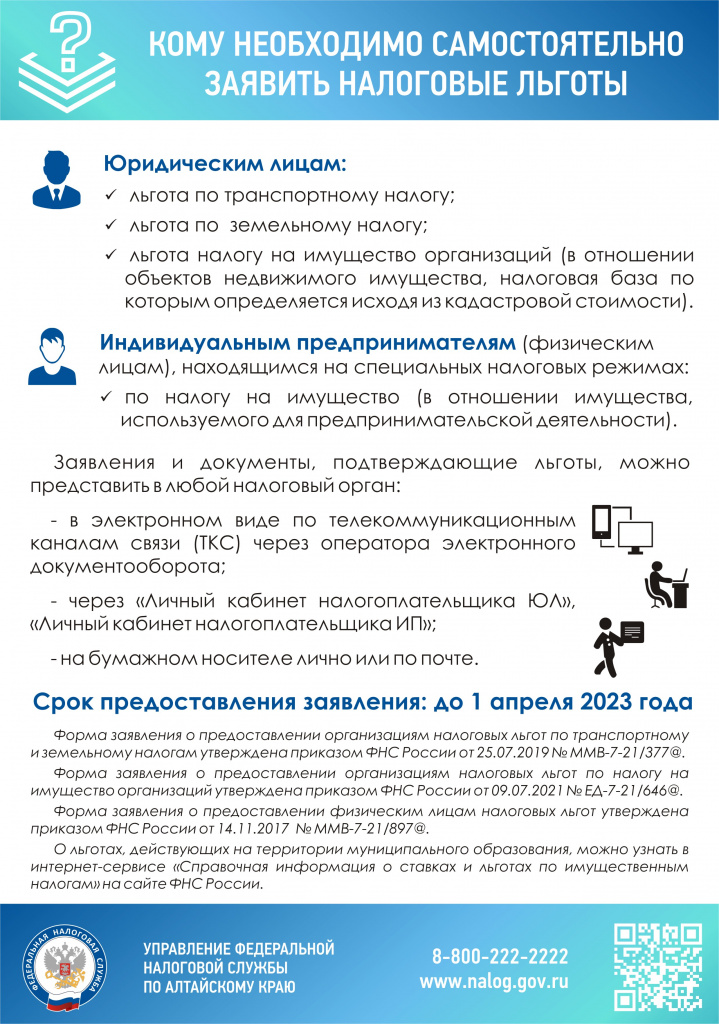

Об освобождении индивидуальных предпринимателей от исполнения обязанности платить налог на имущество физических лиц за 2023 год

Межрайонная ИФНС России № 4 по Алтайскому краю сообщает, что в соответствии с пунктом 3 статьи 346.11 Налогового кодекса Российской Федерации (далее - Кодекс), применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате налога на имущество физических лиц в отношении имущества, используемого для предпринимательской деятельности, за исключением объектов налогообложения налогом на имущество физических лиц, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 Кодекса.

В соответствии с пунктом 3 статьи 346.1 Кодекса индивидуальные предприниматели, являющиеся налогоплательщиками единого сельскохозяйственного налога, освобождаются от обязанности по уплате налога на имущество физических лиц в отношении имущества, используемого для осуществления предпринимательской деятельности (в части имущества, используемого при производстве сельскохозяйственной продукции, первичной и последующей (промышленной) переработке и реализации этой продукции, а также при оказании услуг сельскохозяйственными товаропроизводителями.

В соответствии с пунктом 10 статьи 346.43 применение патентной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате налога на имущество физических лиц в части имущества, используемого при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, за исключением объектов налогообложения налогом на имущество физических лиц, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 Кодекса.

В связи с началом формирования после 01.05.2024 массовых расчетов за 2023 год по имущественным налогам физических лиц, индивидуальным предпринимателям необходимо НЕ ПОЗДНЕЕ 01.05.2024 заявить льготу по налогу на имущество физических лиц за 2023 год в отношении объектов собственности, используемых в предпринимательской деятельности.

Форма заявления (КНД 1150063) установленной формы (Приказ ФНС России от 14.11.2017 N ММВ-7-21/897@ (в ред. от 25.03.2020).

Индивидуальный предприниматель вправе подать заявление удобным для себя способом - в электронном виде по каналам ТКС или из ЛК ИП, на бумажном носителе через многофункциональный центр предоставления государственных и муниципальных услуг (МФЦ), а так же лично в инспекцию или по почте,

Дополнительную информацию можно получить по телефону Единого Контакт-Центра 8-800-2222222 или на сайте www.nalog.gov.ru.

Уважаемые предприниматели!

В соответствии с Приказом ФНС России от 22.01.2024 № ЕД-7-26/43@ «О вводе в промышленную эксплуатацию прикладного программного обеспечения АИС «Налог-3», реализующего автоматизацию процесса направления налоговой (бухгалтерской) отчетности в рамках 01 ДО через интерактивный сервис «Личный кабинет налогоплательщика индивидуального предпринимателя» в налоговый орган», сообщаем о вводе в промышленную эксплуатацию функционала по направлению налоговой отчетности через интернет-сервис «Личный кабинет налогоплательщика индивидуального предпринимателя» (далее – функционал) в налоговые органы с 01.04.2024.

Одновременно сообщаем, что функционал доступен для пользователей в тестовом режиме и открывается поэтапно. Перечень деклараций будет расширяться: к 01.04.2024 индивидуальным предпринимателям будут доступны 20 форм налоговой отчетности.

На первом этапе доступно направление следующих КНД:

-налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (1152017);

-налоговая декларация по налогу на добычу полезных ископаемых (1151054);

-сведения о полученных разрешениях на добычу (вылов) водных биологических ресурсов, суммах сбора за пользование объектами водных биологических ресурсов, подлежащих уплате в виде разового и регулярных взносов (1110011).

Сформировать указанные декларации можно в программе «Налогоплательщик ЮЛ», после чего необходимо подписать декларацию квалифицированной электронной подписью и отправить файл в формате .XML через интернет-сервис «Личный кабинет налогоплательщика индивидуального предпринимателя». Пользователи смогут оперативно отслеживать статус камеральной налоговой проверки, с возможностью получения и последующего скачивания всех предусмотренных электронным документооборотом с налоговыми органами документов, подтверждающих отправку налоговой декларации в налоговый орган и результат ее обработки.

Более подробную информацию можно получить на сайте www.nalog.gov.ru или по телефону Единого Контакт-Центра 8-800-2222-222.

Преимущества направления декларации по ф.3-НДФЛ в электронном виде.

В настоящее время в Российской Федерации особое внимание уделяется развитию информационных и коммуникационных технологий, направленных на развитие информационного общества, формирование национальной цифровой экономики, обеспечение национальных интересов и реализацию стратегических национальных приоритетов.

В целях реализации задач информатизации общества Федеральной налоговой службой создаются сервисы для наиболее полного удовлетворения информационных потребностей населения. Одним из приоритетных сервисов является «Личный кабинет налогоплательщика для физических лиц» на сайте www.nalog.gov.ru, подключиться к которому можно, подав соответствующее заявление в любом налоговом органе или отделении МФЦ.

В Личном кабинете декларация формируется пошагово. Персональная информация, сведения о доходах заполняются автоматически, для удобства есть подсказки.

Получить бесплатно сертификат ключа проверки усиленной неквалифицированной электронной подписи можно в Личном кабинете в разделе «Профиль». Документы, подписанные усиленной неквалифицированной электронной подписью, приравниваются к документам, представленным на бумаге и подписанным собственноручно. Данная электронная подпись действительна только в рамках Личного кабинета.

Преимущества сдачи декларации 3-НДФЛ через Личный кабинет:

- нет необходимости приходить в налоговый орган, так как декларация в любое время суток может быть отправлена из дома налогоплательщика (экономия временных затрат);

-не требуется дублирования сдаваемых документов на бумажных носителях;

-сокращение количества технических ошибок (отчетность формируется в утвержденном формате с использованием средств выходного контроля, посредством которого проверяется правильность заполнения полей форм отчетности);

-оперативность обновления форматов предоставления отчетности;

-гарантия подтверждения доставки документов (возможность в течение суток получить подтверждение);

-защита отчетности, предоставляемой в электронной форме, от просмотра и корректировки третьими лицами;

-сокращение времени обработки и проверки декларации, в сравнении с представленной на бумажном носителе.

Межрайонная ИФНС России № 4 по Алтайскому краю убедительно просит налогоплательщиков-физических лиц рассмотреть вопрос о возможности направления деклараций по форме 3-НДФЛ в электронном виде: через сервис сайта ФНС России «Личный кабинет налогоплательщика - физического лица» либо через Личный кабинет Портала Госулсуг при помощи подтвержденной учетной записи ЕСИА.

Взаимодействие с налоговой службой в электронном виде расширит возможности обслуживания граждан, снизит воздействие фактора географического местоположения, позволит ускорить обработку налоговых деклараций, поступивших в инспекцию посредством электронных сервисов.

Более подробную информацию можно получить на сайте www.nalog.gov.ru или по телефону Единого Контакт-Центра 8-800-2222-222.

Размер страховых взносов для ИП в 2024 году увеличен

Взносы состоят из двух частей: фиксированной и дополнительной, которая зависит от доходов.

Фиксированную нужно платить всегда, даже если весь год вы не вели бизнес и не получали доходы.

В 2024 году фиксированная часть составляет 49 500 рублей и больше они не делятся на пенсионную и медицинскую часть. Дополнительные взносы по-прежнему составляют 1% от доходов свыше 300 тысяч рублей.

Общий размер дополнительных пенсионных взносов имеет максимальную планку — 277 571 ₽. При любом доходе вы не заплатите больше восьмикратного размера фиксированной части. Максимальный платеж по страховым взносам для ИП в 2024 году повысился до 327 071 рубля.

Доход для расчёта 1% взносов

· на ОСНО — все доходы, с которых вы платите НДФЛ.

· на патенте — потенциально возможный доход, установленный в регионе для вашего вида деятельности. Размер потенциально возможного дохода нужно скорректировать на период, на который вы приобрели патент.

· на УСН «Доходы» — доходы, с которых вы платите налог УСН. Обычно это оплата от клиентов за товары и услуги, но есть ещё внереализационные доходы: например, проценты по вкладам и материальная выгода.

· на УСН «Доходы минус расходы» — доходы за вычетом расходов.

Если совмещаете несколько систем налогообложения, сложите доходы по каждой из них.

Сроки уплаты страховых взносов за 2024 год

· 31 декабря 2024 года – для фиксированной части взносов.

· 1 июля 2024 года — для уплаты 1% за 2023 год.

КБК для уплаты страховых взносов

С 2024 года используется КБК — 182 01 06 12 01 01 0000 510 — для уплаты взносов ИП единым платежом (фиксированная часть + 1%).

Страховые взносы за неполный год

Если вы зарегистрировали ИП не с начала года - размер взносов уменьшится пропорционально календарным дням. Если закрыли ИП в течение года - сумма взносов тоже будет меньше.

Отчётность по взносам ИП за себя сдавать не нужно. Просто заплатите нужную сумму в срок.

Уважаемые налогоплательщики!

УФНС России по Алтайскому краю приглашает жителей и общественные организации региона принять участие в отраслевом проекте «Общественное питание».